房地产,还能怎么办?

一年之间,似乎一切都变了。

走过土地红利时代、金融红利时代的房地产,仿佛突然进入了”没有红利“时代。

房地产会消失吗?所有人都知道不可能,这是支柱产业之一。

但房地产该如何做下去?大多数从业人,都在迷茫之中。

今天,猫姐想探讨一下这个话题。

中国房地产巅峰30年后 走向何方 说财猫摄

在人均居住面积超过40㎡,住宅地产走向疲软后,中国的房地产,有没有可能,走向不动产经营的方向?

答案看起来有点老套:寻求不确定性中的确定性。

过去几十年,开发商注重规模,不在乎利润;购房者注重涨幅,不在乎租金。

但2022年开始,利润开始变得重要;租金>涨幅,可能成为不动产投资的新逻辑。

重新认识这个行业,也许是“活下去”的前提。

存量时代的新战争

其实,除了住宅之外,中国的商办市场怎么样?

万物梁行首席执行官叶世源,给过一组数据:2020年我国商办用地成交量居近年高位,2021年则明显降温。

”2021年,全国300城共推出商办用地2.67亿平方米,同比下降15.6%,成交2.08亿平方米,同比下降21.2%。“

他认为,从上述种种数据都显示,商业不动产已进入存量时代。

一面是行业天花板切切实实到来,另一面却是商业不动产在楼市下行时期所展现的明显优势。

于是我们看到,当楼市在“跌跌不休”的时候,大宗资产的成交和价值,却在往上走。

商业不动产进入存量时代 说财猫摄

根据赢商网不完全统计,2021年,中国内地投资市场大宗商业物业交易总额超775.9亿元,涉及27宗案例。

而2020年全年约47个大宗交易案例,涉及总金额约711.13亿元。

是的,数量少了近一半,但交易总金额却更高了。

这反映出在疫情防控常态化之下,市场上买家的风险偏好更保守,交易项目更向头部明星项目集中。

原因也不难理解,全球都在印钱,都在通胀,资金总要有去处,房地产不是不行,只是有些地方不行,有些房子不行。

一线城市的核心资产,具有稳定的现金流,良好的抗风险能力,依然是资金青睐的宠儿。

商业不动产的香港经验

以铜为镜,可以正衣冠。

说到商业不动产,首先一个可供参考的市场,是香港。

相对于内地,香港地产业,无论是发展程度还是建造、运营水平,都要成熟一些。

那么,当市场成熟到一定程度后,港资地产商的归属是什么?

答案大家都猜得到。

当下,香港活得比较好的地产商,比如新鸿基、新世界、恒隆、恒基、太古、九龙仓等,无一不是最优秀的综合地产运营商,住宅开发、商业运营,两手都要硬。

这样发展的结果就是,这些开发商,负债率超低,利润率又极高,钱赚得多,还不容易爆雷。

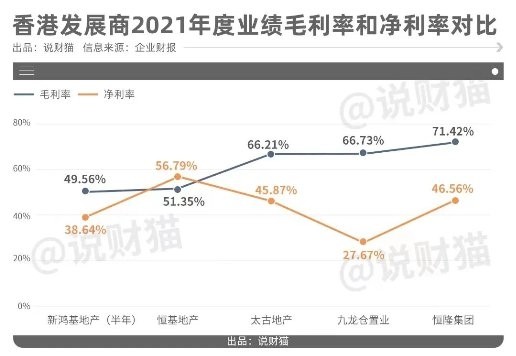

看,50%以上的毛利率,40%以上的净利润率。

这与内地开发商普遍维持在25%以下的毛利率和10%以下的净利率,形成强烈对比。

同样形成强烈对比的还有资产负债率。

与内地开发商动辄70%、80%甚至90%资产负债率不同,港资发展商的资产负债率,基本都维持在40%以内。

也就是说,内地开发商,100块的资产中,80块是借的;但香港开发商,只有30块左右是借的。

负债率最低的太古地产,甚至只有13.57%,这在内地开发商来说,几乎是不可想象的。

这当中当然有香港楼市售价奇高所带来的影响,但毋庸置疑,商业不动产在港资发展商的资产负债表中,对于营收及利润的贡献无法抹灭。

在内地,怎样的开发商活得更好?

说完香港,再说回内地。

前段时间,说财猫统计了67家规模上市房企2021年的财报数据。

这样做了一番统计之后,就有了一个有趣的发现:

大多数企业在生意做大的同时,利润并没有增加。

TOP10房企当中,有且只有两家,2021年净利润是增长的,这两家房企分别是:

华润和龙湖。

华润和龙湖,到底有什么过人之处,能够在行业下行时代,都保持稳定的利润增长?

很容易就能得出答案,两家房企的共同点是:

布局都集中在核心一二线核心城市;

都擅长做复合地产,住宅、商业、写字楼等多栖业态,都拿得出手。

华润的万象城,龙湖的天街,在商业地产领域都有口皆碑。

这样做的好处是,垂直业态,住宅、商业、写字楼各个业态能够互相成就,企业的利润营业能最大化,同时也更有利于房企拿地。

同时,商业就沉淀成为了两家房企的一个蓄水池,源源不断地产生营收和利润,成为了在行业下行周期中的业绩稳定器。

这样看,是不是和港资有点像?

未来,商业不动产市场谁主沉浮?

话说回来,并不是谁都能做商业地产,更不是谁都能做得好的。

内地不少开发商,曾经也动过杀入商办市场的心思,当然,很多都是为了更方便拿地,比如宇宙第一房企碧桂园、央企中海地产等。

但即便是像这样的地产巨头,最终也没能折腾出什么水花。

由此可见,做商业,并不是一件容易的事。

大开发时代,开发商所擅长的高杠杆及高周转的能力,在商业不动产所需要的精细化运营管理能力面前,并没有优势。

当然,这中间留下的缝隙,也构成了新机会。

除了华润、龙湖之外,国内商业也开始出现了一些新的玩法。

比如说大家都很熟悉的中国平安。

出于险资长期资产配置的需求,优质不动产资产的合理配置,对于中国平安来说必不可少。

深圳平安金融中心

从中国平安的布局也能看到,项目基本都位于一二线城市核心地段、有稳定收益的商业楼宇。

区别于更擅长开发+运营的地产商,作为一家综合金融服务集团,中国平安在商业不动产投资中展现出和运用的“投融建运退”全价值链资产管理能力,让其更像一家优秀、全能的资产管理公司,而非简单的商业地产运营商。

目前,通过自建、收购、合作开发运营等方式,中国平安已经沉淀下一批现金流稳定、投资回报率可观的优质不动产。

杭州平安金融中心

相较于被“妖魔化”的住宅房地产,商业不动产在实体经济中,能起到“基础设施”和“孵化空间”积极作用,能够有效带动就业、稳定投资、吸引外资,并助力“六稳六保”。

而稳定的租金收入,以及商业不动产资产的保值增值,也成了中国平安险资资产配置的一块重要的压舱石。

丽泽平安金融中心

事实上,从国际的经验上看,不动产投资经营规模最大的,也并不是开发商,而是投资公司和资产管理公司,比如大家所熟知的黑石、华平、凯德等。

这当中,REITs(不动产投资信托基金),作为不动产资产证券化的重要手段,起到了至关重要的作用。

去年,我国基础设施公募REITs市场成功开启且平稳运行,标志着我国公募REITs市场建设迈出了关键一步。

不少业内人士认为,将商业不动产纳入REITs扩容试点,将是大势所趋。

从这个角度上来说,房地产的下半场,属于商业不动产的黄金时代,或许才刚刚开始。

转自微信公众号:说财猫